ご相談ください

インボイス制度スタート

悩ましいインボイス制度への対応策?

改正電子帳簿保存法が施行

義務化された「電子取引」の電磁保存方法とは?

ふるさと納税

その仕組みと実践方法を教えます。

相続税の課税割合が年々増加

事前対策はお早めにご相談ください。

キャッシュレス納税

国税、地方税とも、ダイレクト納付やスマホ納付が可能に

出演動画の紹介

2022年1月

㈱フリーウェイジャパン公式チャンネル

2020年2月

「板橋人図鑑」

トピックスブログ

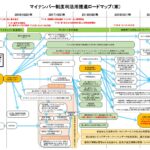

- 個人番号(マイナンバー)10年個人番号(マイナンバー)が交付されたのは2015年10月。マイナンバーカードの発行も始まり、あれから10年。 2020年電子証明書(カードに組み込まれたICチップ内)の更新(5年) 2025年マイナンバーカードの更新(1 […]

- 税制改正法案が参議院において可決・成立異例の「少数与党」内閣により、国会運営が難航していましたが、年度内最終日の昨日、「所得税法等の一部を改正する法律案」等の税制改正法案が、参議院本会議において可決され、成立しました。 ◆参議院 議案情報https://ww […]

- ふるさと納税とXMLファイル今年の確定申告シーズンも終わりました。 所得税は3月17日まで、個人の消費税は3月31日までとされていますが、所得税は完成しているのに消費税が完成していないということは通常あり得ないので、事実上終了です。 そして、今年も […]

事務所の特徴